一、基差的概念

1、基差是某一特定地点某种商品的现货价格与同种商品的某一特定期货合约的价格差。

基差=现货价格-期货价格

一般在不加说明的情况下,期货价格应指距现货月份最近的期货合约价格。

2、基差的内容

基差包含两个市场间的交运输成本及持有成本。

交运成本反映现货市场和期货市场的空间因素,是同一时间内两个不同地点基差不同的基本原因;

持有成本即持有或储存某一商品的成本,包括储藏费用、利息与保险费用。随时间变动而变动,时间越长持有成本越高。

二、影响基差的因素

基差的变化受制于持仓费,但并不完全等于持仓费。导致基差变化的的主要因素之一就是供求关系。

1、影响农产品基差的因素:

替代商品的供求情况及相应的价格

地区间供给与需求的情况

运输情况与运输价格

产品质量

对未来的预期

2、影响金融工具基差的因素

距交割时间的长短

持有成本的变动

政府货币政策的变动

可供交割的合约标的物的供求情况

市场参与者的心理预期

三、基差的表现形式

1、正向市场。基差为负,各月份合约的价格差距以持有成本为基础。理论上,负的基差有一上限,若基差绝对值超过持有成本,将引发套利行为,从而纠正其不合理的价差。

2、反向市场。基差为正值,市场短缺,持有成本为负,近期价格高于远期价格。价差没有一定的上限,看短缺程度。

四、基差的作用

基差是套期保值成功与否的基础,影响套期保值效果;

基差是发现价格的标尺—远期现货价=相对期货价+/-基差

基差对期现套利交易很重要—特殊情况下产生期现货间的套利机会

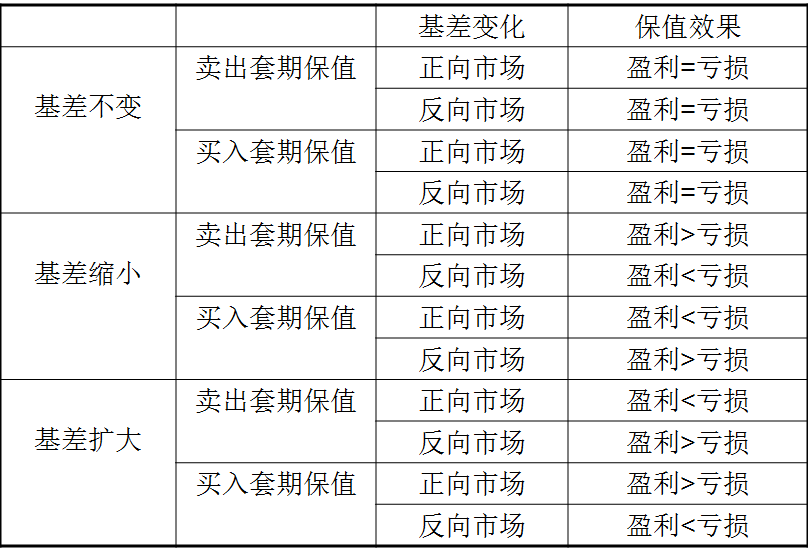

五、基差变化对套期保值的影响

(一)基差不变与套期保值效果

基差不变时,使期、现货价格的波动幅度一致,盈亏相抵。不计手续费和利息费用的情况下,可以实现完全的套期保值。

(二)基差缩小与套期保值效果

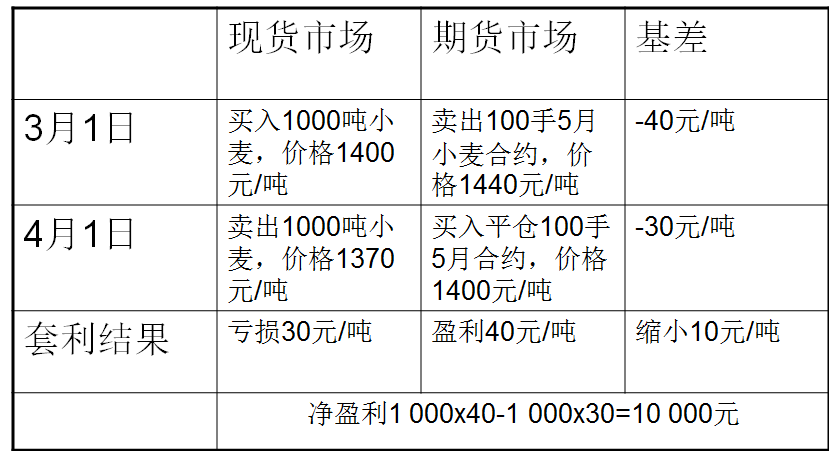

1、基差缩小与卖出套期保值(正向市场)

[例5]3月1日,小麦的现货价为1400元/吨,某经销商对这个价格比较满意,买入现货1000吨。为避免可能的下跌,在郑州商品交易所进行保值。此时,小麦5月合约价格为1440元/吨,基差40元/吨,遂卖出100手5月小麦合约。4月1日以现货价1370元,期货价1400元同时了结期、现货合约,基差缩小到30元/吨。交易结果见表6—7。

表6—7 基差缩小与卖出套期保值(正向市场)

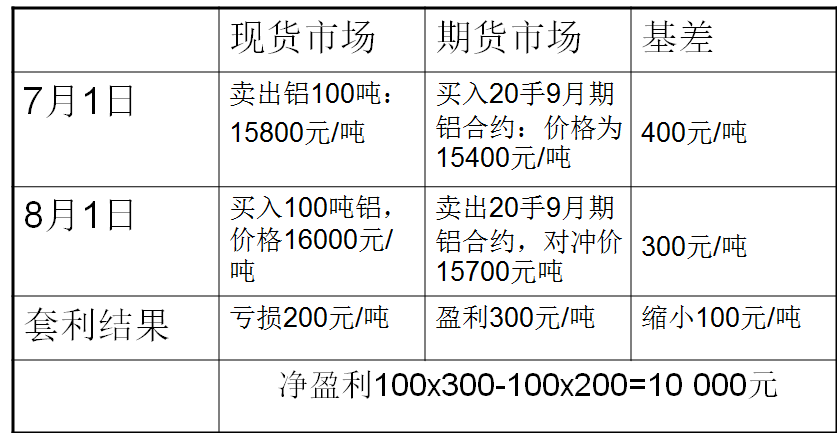

2、基差缩小与买入套期保值

[例6]7月1日,铝的现货价为15800元/吨,某加工商卖出库存100吨现货铝。为了避免将来价格上升的可能,决定在上海期货交易所补进期铝。此时,9月铝合约价格为每吨15400元,遂买入20手合约。8月1日,该加工商以每吨16000元的价格买回100吨现货铝,同时在期货市场以每吨15700元的价格对冲7月1日建立的多头头寸,基差缩小到300元/吨。结果如下,见表6—8。

表6—8 基差缩小与买入套期保值(反向市场)

(三)基差变大与套期保值效果

1、基差变大与卖出套期保值(正向市场)

[例7]7月1日,大豆现货价每吨2310元/吨,某经销商买入100吨现货大豆。为避免价格下跌,在DCE以2340元/吨价格抛出10手9月合约,持仓费用为20元/吨,7-9月共60元/吨,基差小于持仓费。8月1日,现货大豆以2280元/吨价格卖出,同时以2320元/吨价格对冲期货头寸。交易结果见表6—9。

表6—9 基差变大与卖出套期保值实例(正向市场)

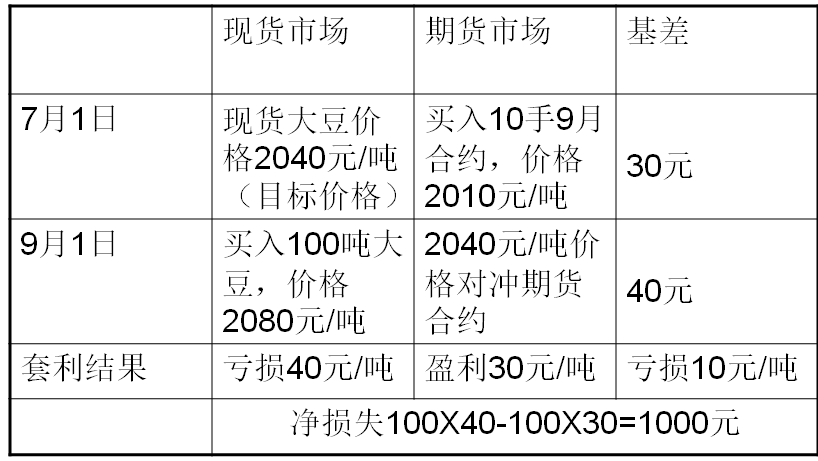

2、基差扩大与买入套期保值

[例8]7月1日,大豆现货价格为每吨2040元,某现货商希望以此价格在三个月后买进100吨大豆现货。为避免价格上升,决定按照当时2010元/吨价格买入10手9月大豆合约。9月1日,他在现货市场以每吨2080元的价格购入现货大豆,同时以2040元/吨的价格卖出10手9月大豆合约,对冲7月建立的多头头寸。交易情况如表6—10。

表6—10 基差扩大与买入套期保值实例(反向市场)

表6—11 基差变化与套期保值的效